台股老化!推未獲利企業上市法都沒用 成立十年,Gogoro總算騎到上市之路。 而且還是用這兩年在華爾街興起,包括PayPal共同創辦人彼得. 席爾(Peter Thiel)、香港首富李嘉誠兒子李澤楷都熱中的SPAC(Special Purpose Acquisition Company,特殊目的收購公司,類似台股「借殼」上市)方式。

▲陸學森(中)去年宣布Smartwheel的事業,加上海外市場擴展,須積極上市尋求成長所需資金。

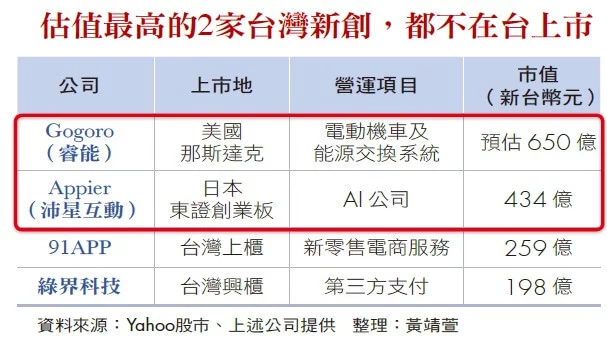

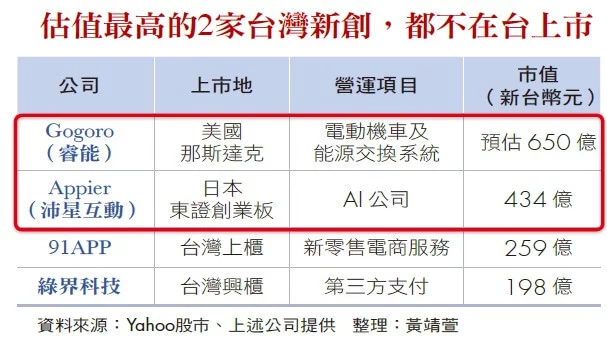

「 我們估值不是一個billion( 十億美金, 約新台幣二百八十億元),而是六百五十億元(新台幣),」Gogoro創辦人陸學森在記者會上強調、反駁媒體傳出的估值。六百五十億元,也高過今年三月底在日本東證上市、當時市值約四百九十億元的沛星(Appier)。 Gogoro與沛星,是唯二被國發會點名的「台灣獨角獸」(上市前估值逾十億美元的新創企業),前者還得到政府國發基金的投資,但為什麼它們都不在台灣上市? 首先, 今年陸學森宣布與印度最大機車品牌Hero合資成立公司, 也和中國最大電動二輪製造商雅迪科技合作, 在杭州布建電池交換系統。 明年還將擴張版圖到無錫等五個城市,同時規畫進軍東南亞的戰略,資金需求孔急。 透過和已經在美國那斯達克上市的空殼公司Poema合併,Gogoro免去傳統上市得先申請、路演(Roadshow)、證券承銷等耗時一年以上的流程,最快明年第一季就能上市。 這次陸學森預計籌資約一百五十二億元,包括超額認購的私募增資。其中,不只是創始投資人潤泰集團的尹衍樑繼續加碼,連未來要幫該品牌在海外設廠製造車輛的鴻海,都參與了增資。有了銀彈,就能開始擴展海外市場。 其實,該公司早在三年前就展開上市計畫。當時傳出已和券商簽訂財務顧問合約,同時台灣證交所上市二部,即負責海外公司以KY方式在台上市的部門,也與註冊在開曼群島的Gogoro接觸。 甚至,因該公司多年來累計營收雖已達三百億元,仍持續虧損中,金管會還配合公布「未獲利」的大型企業上市辦法,被認為是「量身訂做」,要把這隻獨角獸留在台灣股市。 憂投資人設限,流動性差一位證交所官員回憶,相較政府的期盼,Gogoro始終不積極與證交所聯繫,不願透露財務狀況、股東結構等資訊。 新創圈傳出的消息是,「很早就知道Gogoro不打算在台灣上市。」近年它也想過到美國走傳統上市的路徑,但疫情打亂節奏,反而SPAC自去年開始火熱,一年就有超過三百家SPAC在美上市。因此今年二月,它便開始與Poema商談合併。 如知名分析師陸行之的推測,Gogoro在台上市,難以拿到高定價;同時台灣的資本市場環境,也不利未獲利的公司。 雖然今年證交所打造了一個看重市值而非獲利的「 創新板」,但又嚴格限制投資人資格,例如必須是創投、基金與機構投資人,如果是自然人,則須擁有淨資產達一千萬元以上等條件。「 限制這麼多,上市之後,股票的流動性一定也會非常差,」一位網路新創公司創辦人說。

憂股本變大,不利經營團隊 台灣資本市場留不住Gogoro的關鍵原因,還有「擔心到時投資人組合變動,有可能會不支持經營團隊,怎麼辦?」前述證交所官員說。 原來,Gogoro的股本越來越大,因為從電動機車產線到充電站的布建,都需龐大資本支出,在上市前的三輪募資,就募了四億八千萬美元,加上這次上市籌資,讓包括陸學森在內的經營團隊,股權一再被稀釋,難保不會有台股常見的「市場派趕走公司派」風險。 和台灣相比, 美國的股權設計機制就較有彈性。如Google、臉書等,都是使用「雙層股權結構」(dual-class stock structure),簡單說,是將股票分為A股及B股,前者對大眾市場發行,一股A股擁有一票投票權;而B股是創始人或經營團隊持有,一股B股擁有十票投票權,讓經營團隊能保有足夠的控制權。 但台灣資本市場以保護投資人優先,若同股不同權,會有不公平對待股東的質疑,違反公司治理。「現在連零股來參加股東會,都要給他股東會紀念品了,」證交所官員無奈說,台灣很難達到像美國資本市場這麼高的彈性及自由度。 從扶植新創企業的角度看,「雖然上市地不在台灣,但台灣早期投入的資金能(在估值較高的海外市場)獲得回報,這種投資新創企業的正向循環就會起來,」電商平台創業家兄弟董事長郭書齊樂觀看待。 台灣養大的獨角獸,雖然營運主體留在台灣,對經濟有其貢獻,但接連選擇在海外上市,仍反映台股老化、欠缺代表新經濟的上市企業。若資本市場與經濟發展、產業需求脫鉤,就只是淪為金錢遊戲場了。

閱讀完整內容本文摘錄自

台灣兩原因留不住獨角獸 Gogoro寧赴美借殼上市

商業周刊

2021/第1767期

相關