股市隱者年賺三成獨門獲利術

他自創「本益比位階」用便宜價卡位大成長產業

受過法人多年訓練的股市隱者,面對今年好壞差異甚大的行情,選擇從基本面出發,尋找基期低、具長線成長潛力的產業,再從他自創的本益比位階中篩選,發掘下一階段的飆股。 撰文/唐祖貽 不到四十歲、卻擁有十年壽險部位的投資經歷,更曾手握數十億元,創造了良好的績效。看似人人稱羨的職場生涯,他卻選擇在三年前離開法人圈,成為全職投資者,過著自己的投資人生。 這位七年級的投資金童「股市隱者」,看著這兩年股市大落大起,深刻體認到正確的投資觀念與方法非常重要。他表示,所有的投資決策都在解決兩件事:找好股票與找好價位,由此衍生出「價值投資」與「動能投資」兩大投資模式。前者是以景氣循環與公司基本面為依歸,尋覓被低估的股票分批布局;後者則以技術分析為主,以尋找最佳買賣點、及時進場為主。

▲【Profile】股市隱者 出生:1986年 現職:全職投資人 經歷:金控儲備幹部、基金經理人 學歷:政大資管所

法人出身、信奉價值投資

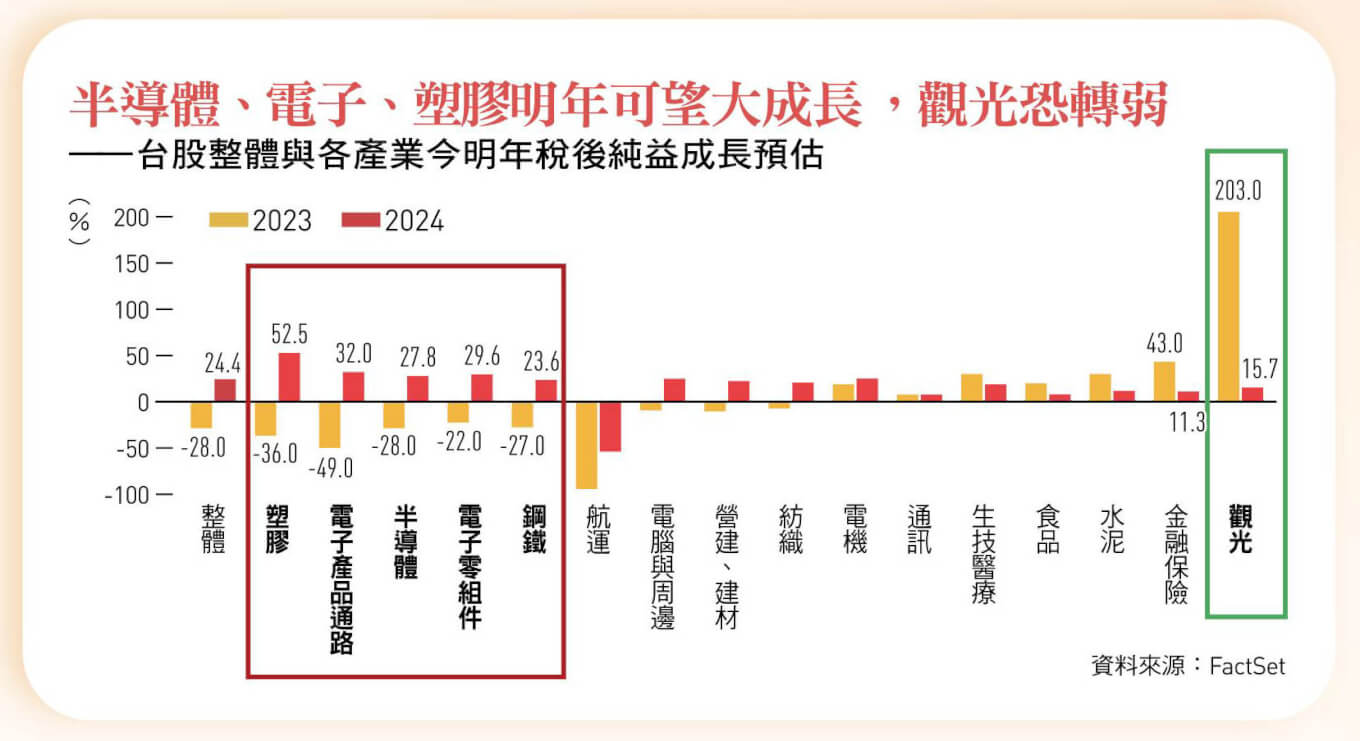

鎖定明年基期轉佳產業 以今年的行情來看,股市隱者認為,今年台灣整體經濟表現不如預期,包括大盤與多個產業的獲利狀況也受到影響。從價值投資角度來說,代表今年基期偏低,卻提供明年很強的成長動能。但AI橫空出世,掩蓋了景氣與獲利不佳的現況,更帶動台股今年漲了三千點,完全不像是景氣衰退。因此,今年各產業、甚至個股之間的差異相當大,這時,不同的投資方法,就會引出不同的結果。 股市隱者在法人時期所受的訓練,是以價值投資、布局低基期的產業與股票為主。而他現階段所列出受惠明年基期轉佳、獲利可望高成長的產業,就包括半導體、電子零組件,涵蓋大多數的電子次產業。 至於非電子業,股市隱者認為明年紡織、塑化、鋼鐵也都有不錯的成長力道。其中他對紡織、運動休閒相關產業如製衣、製鞋等頗為期待。至於今年表現不錯的金融股,以及受惠疫情解封的觀光股,由於基期變高,明年展望反而不如今年樂觀。 從這些看好產業中,若要進一步選出值得留意的個股,他表示,選股標準除了參考營收、毛利率等數字外,其自創的「本益比位階」亦可挑出低估股;這套以法人報告為基礎、計算本益比變動量的評估法,一般投資人不易複製,但他仍大方分享目前的計算結果。 一般而言,這個位階顯示的數值,波動不會太大,「合理範圍在正負○.五之間,正○.五以上為昂貴,負○.五以下為便宜。」如果超過正或負一,就有超漲或超跌的疑慮,通常顯示公司營運出現較大的轉變。

可精準算出便宜、昂貴價

比「本益比河流圖」更可靠 股市隱者進一步解釋,本益比位階是運用本益比的標準差,去計算目前股價是否便宜,這和一般人使用的「本益比河流圖」、僅能顯示股價的標準差不同,因為若短期內股價大幅波動,本益比河流圖就有失準的疑慮,所以本益比位階的精準度更高。 在找到值得布局的產業後,股市隱者就會經由「本益比位階」的篩選,優先布局目前仍處於超跌階段的股票。例如去年底台積電股價在四○○元以下時、本益比位階就降到接近負一,「這是多年以來沒見過的低點,也是難得的長線買點。」當時除了台積電,還有很多便宜的股票,顯示當時的確是長線買點。 不過經過今年的上漲,多數股票已經從「便宜」進入「合理」甚至「昂貴」,「便宜的股票已經不多了,」因此他所篩選的個股中,本益比位階若仍是負值,「都值得好好把握,其中台積電甚至還在負○.三左右,仍是長線不錯的買點。」